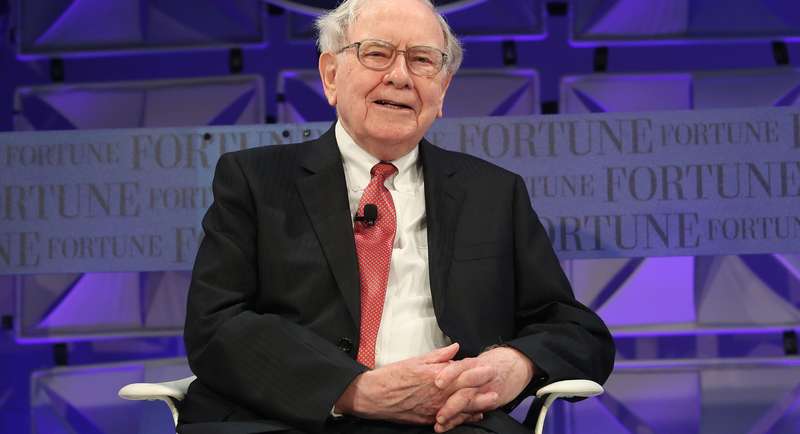

Hvordan investere som Warren Buffett - 5 viktige prinsipper

Warren Buffett ble ikke en milliardær som investor, og han "investerer" ikke på den måten som vanligvis er avbildet i populære medier. Det kan være en dristig uttalelse å komme med, men når du først har forstått de faktiske teknikkene hans for å samle rikdom, vil du kunne begynne å drive egne investeringer på en lignende måte.

Sannheten om Warren Buffett

Buffett er ikke investor - han er eier. En investor er en lærer som legger $ 100 i måneden i et aksjefond, eller en selger som tar $ 2500-bonusen sin og kjøper Apple-aksje i stedet for å reise på ferie. En investor er regnskapsfører som har 5% tatt ut av lønnsslippet sitt for å investere i selskapets 401 000 planer.

Det er ikke det Buffett gjør. Warren Buffett kjøper nok aksjer til å ha satt seg i styrene i selskaper. Selv i begynnelsen, da han ikke var en millionær, kjøpte investeringssamarbeidet han drev inn i et selskap som heter Sanborn Map Company, hvor han ble styremedlem. Når du er styremedlem i et hvilket som helst selskap, kan du veilede selskapets retning og ansettelse eller erstatning av administrerende direktører og finansdirektører. Men dette er ikke hva du og jeg kan gjøre. Du vil ikke havne i styret i et børsnotert selskap ved å investere $ 100, $ 200 eller til og med $ 1000 om gangen..

Dette punktet er viktig av to grunner. For det første tar den noe av gløden og lokkemåten bort fra hva Buffett gjør. Han finner ikke bare et undervurdert selskap, kjøper det og lener seg tilbake i Omaha for å telle pengene han tjener. Ja, han er nøye med selskapene han kjøper. Tidlig i karrieren kom han imidlertid så å si i skyttergravene og hadde en aktiv hånd i det mange selskaper han investerte i.

For det andre understreker det det faktum at hvis du vil ha rikdom, må du være en eier. Det er sant at du kan spare og investere litt på lang sikt, og hvis vi ikke har et markedskrasj som i 1987, sent 2000 eller 2008, kan du ende opp med et par millioner dollar i en alder av 65 år. Hvis, Imidlertid vil du ha pengene litt før, da er den beste måten å eie eller være involvert i eierskap til en bedrift.

"Buffett og kjøp?"

Buffett brukes som eksempel av media og økonomiske rådgivere for hvorfor du bør kjøpe og holde. Men skildringen er ikke veldig nøyaktig. Når du kjøper og holder en aksje, kjøper du den og holder den uansett hva. Det spiller ingen rolle om det er gode nyheter eller dårlige nyheter, en demokrat eller republikansk president, en lavkonjunktur eller en økonomisk boom. Du holder aksjen gjennom gode tider og dårlige.

Buffett derimot kjøper av spesifikke grunner, og når disse grunnene ikke lenger er til stede, selger han. Kjent som en verdiinvestor - en som kjøper aksjer som har en lav pris / inntjeningsgrad - ser Buffett etter gode priser, forsvarlig styring og et konkurransefortrinn. I et brev til aksjonærene fra 1996 siterte han for eksempel GM, Sears og IBM som selskaper som var gode, men ikke kunne forbli konkurransedyktige på deres markedsplass, og derfor hadde de vært selskaper som skulle dumpe ut av en portefølje.

Å kjøpe en aksje og holde den for alltid er ikke det Sage of Omaha gjør. Av de 20 første selskapene som Buffett investerte i, er den eneste han fremdeles eier Berkshire Hathaway, og det er sannsynligvis bare for navnet. Hver av de andre 19 eier han ikke lenger. Likevel har vi forfattere, økonomirådgivere, nyhetshoder for virksomheten og selverklærte investeringslærere som forteller deg å gjøre nettopp det. Men hvis verdens rikeste “investor” ikke gjør det, hvorfor bør du gjøre det?

Hvordan investere som Warren Buffett

Selv om du sannsynligvis ikke vil ha en eierandel i selskapene du investerer i, kan du følge Buffetts tilnærming til å generere mer fortjeneste og redusere tap. Trinnene er enkle å forstå, selv om de kanskje ikke er enkle å implementere:

- Lag en liste over kriterier for å kjøpe en aksje. For eksempel kan du se etter aksjer i en viss bransje og med en spesifikk pris til inntjeningsgrad eller 6 måneders glidende gjennomsnitt. Bare husk at aksjekurs ikke bør være et eneste kriterium. Ofte vil et godt selskap dyppe i pris på grunn av marked eller sektor - noe som kan gi en god kjøpsmulighet så lenge kriteriene du oppfyller blir oppfylt.

- Invester i bransjer og selskaper som er kjent for deg. Å forstå noe om bransjene eller selskapene du investerer i, vil gjøre det lettere å holde deg oppdatert på bransjetrender og bedriftsnyheter. En investeringsstrategi basert på sprøytenarkoman eller å følge andres aksjetips er en oppskrift på langvarig fiasko. Hvis du er interessert i et selskap du ikke kjenner, men hører mye om, undersøk det først.

- Hold deg i kontanter hvis nødvendig. Hvis ingen selskaper på listen din oppfyller investeringskriteriene dine, kan du holde kontant. Kontanter er en posisjon.

- Følg selskapene. Når du investerer, følg selskapene på månedlig basis. Ikke se på dem på daglig basis.

- Selg til rett tid. Når et selskap ikke lenger samsvarer med dine grunner for å kjøpe, selg aksjen. Hvis du bestemte at den må ligge over den to-års gjennomsnittlige aksjekursen, og den faller under den, selger du. Dette er hva de fleste Buffett-tilhengere savner. Han har regler, og han følger dem flittig. Når et selskap ikke lenger tilfredsstiller kriteriene sine, selger han. Motstå trangen til å gi unnskyldninger for å holde seg i investeringen. Selg det. Periode.

Verdiinvestering i aksjon

Verdiinvestering i aksjon

På slutten av 2004 kunne du ha kjøpt Apple til $ 32 per aksje. Årsaken din til å kjøpe dette kunne ha vært at du så bølgen av iPhone og iTunes, og disse produktene dominerte markedet. På slutten av 2008 var markedet nede, og Apple gikk også ned og falt fra 172 dollar per aksje til 97 dollar per aksje. Årsakene til å kjøpe Apple hadde ikke endret seg, så det hadde vært smart å beholde aksjene dine og til og med kjøpe mer.

Apple handler nå for 680 dollar per aksje. Kontrast det med Yahoo! Det pleide å dominere søkemotorenes verden, og da dukket et lite selskap som heter Google opp. Nå, Yahoo! kan ikke konkurrere, etter å ha mistet markedsandelen at den ikke vil komme tilbake. Hvis du kjøpte Yahoo! fordi det dominerte Internett-søkeområdet, så er det nå langt forbi tiden for å selge. Så hvorfor vil du kjøpe og holde den? Warren Buffett ville ikke.

Endelig ord

Warren Buffett legger ikke merke til den daglige aksjekursen, og han bryr seg ikke spesielt om hva pressen har å si. Videre kunne han bry seg mindre om den nyeste teknologien. Det han vil vite er om han forstår virksomheten. Er det undervurdert? Tjener det penger? Hvis svaret er bekreftende på disse spørsmålene, kjøper Buffett. Hvis fem år senere endres noe av det, selger han. Enkelt og greit.

Slik investerer du som Warren Buffett. Dette er ikke hans spesifikke kriterier, men skisserer disiplinen hans når han holder seg til sine investeringsregler og prinsipper. Kriteriene hans kan være dine, eller du kan være en mer teknisk investor som bruker matte- og aksjekart. Uansett hvilke kriterier du setter, kan du ikke ende en milliardær, men du vil ha færre tap i noen investeringer, og mer overskudd i andre.

Verdiinvestering i aksjon

Verdiinvestering i aksjon