Strategier for styring av investeringsrisiko - 5 måter å spille forsvar på

Et godt lovbrudd kan med andre ord ikke lykkes uten et effektivt defensivt program. Og det samme gjelder investeringsstrategien din.

Her er de beste strategiene for å beskytte deg selv når det gjelder investeringsspillet.

Investeringsforseelse

Når det gjelder investering, er det mange tilnærminger til krenkelser. Du kan investere aggressivt i høytflyvende momentumaksjer og kjøpe inn de mest suksessrike selskapene med forventning om at de vil fortsette å overgå. Apple (NASDAQ: AAPL) er et godt eksempel på et selskap der denne tilnærmingen ville fungert bra. Aksjen har definitivt steget mye, men den har også hatt den grunnleggende veksten for å støtte prisstigningen.

Alternativt kan du ta en mer konservativ tilnærming til krenkelser. I stedet for å investere i selskapene med mest mulig fart, kan du identifisere aksjer som kan være undervurdert. Noen investorer liker å vente på at målinvesteringene deres treffer en bestemt verdivurdering eller pris basert på grunnleggende eller teknisk analyse før de legger pengene sine i arbeid.

Uansett hvilken metode du velger, er du ute etter å generere litt kapitalvurdering. Når du spiller investeringsovertredelse, er det primære målet ditt å dyrke pengene dine.

Investeringsforsvar

En vellykket offensiv kampanje er stor. Hva kan føles bedre enn å se investeringene dine vokse? Men forsvar er også viktig. Tenk deg hvordan du ville følt om investeringene dine ikke vokste? Hva om de faktisk tapte penger? Hvis du har investert over lengre tid, vet du sannsynligvis at det ikke er gøy å tape penger.

Warren Buffet, en av de mest suksessrike investorene noensinne, er kjent for å stave ut de to viktigste reglene for investering:

Regel 1: Ikke tap penger.

Regel 2: Glem aldri regel nr. 1.

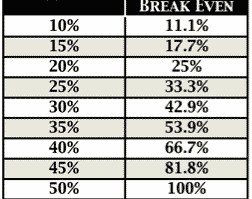

Det er forsvaret. Selv om det er en god idé å ta noen risikoer for å øke sparepengene dine, er det også viktig at du har et system på plass for å begrense den risikoen og beskytte kapitalen din på nedsiden. Følgende diagram viser hvor mye av gevinsten du vil kreve for å betale tilbake et gitt tap:

Du kan se at selv et relativt lite tap kan kreve et ganske stort støtende press for å komme seg - spesielt med megling og investeringsavgift involvert. Det er lett å si at du må kontrollere tapene dine. Men hvordan gjør du det?

5 måter å håndtere investeringsporteføljerisiko på

1. Følg trenden

Trenden er din venn til den slutter. En måte å håndtere investeringsrisiko på er å forplikte seg til bare å kjøpe aksjer eller børshandlede fond (ETF) som er i en trend, og å selge dem når de bryter trendlinjestøtten. Du kan tegne dine egne trendlinjer ved å koble en serie med høyere lave nivåer på et diagram, eller du kan bruke et glidende gjennomsnitt som 50-dagers eller 200-dagers for å fungere som støtte. Hvis prisen bryter støttenivået med et forhåndsbestemt beløp, selger du.

2. Rebalansering

Investerere på lengre sikt kan prøve å styre risiko ved periodisk å selge aksjeinvesteringer eller aktivaklasser som har kommet for å ta for mye av porteføljene sine. De vil selge av eiendelene og kjøpe flere av aksjene eller ETF-ene som har underprestert. Dette kan være et tvunget middel til å kjøpe lavt og selge høyt.

3. Plasser dimensjonering

En annen måte å spille forsvar på er å bare begrense eksponeringen. Hvis en gitt investering er risikofyltere enn andre, kan du velge å ikke investere i den eller bare investere en liten mengde kapital. Mange investorer bruker denne typen tilnærminger for å få eksponering for risikofyltere sektorer som bioteknologi eller small cap aksjer. Et tap på 50% på en investering på $ 2000 gjør mye mindre vondt enn for en investering på $ 20.000. Den enkleste måten å senke aksjerisikoen på er å skifte noe av kapitalen din til kontanter.

4. Stopp tap-bestillinger

Du kan legge inn en stop loss-ordre hos megleren din som automatisk vil selge ut hele eller deler av din posisjon i en gitt aksje eller ETF hvis den faller under et forhåndsinnstilt kurspunkt. Selvfølgelig er trikset å sette prisen lav nok til at du ikke blir stoppet ut av en rutinemessig tilbaketrekning, men høy nok til at du vil begrense kapitaltapet. Å sette en stopp-tap-ordre er en måte å begrense skaden på porteføljen din og tvinge deg selv til å følge en streng defensiv disiplin. Å flytte eller ignorere stopptapnivåer resulterer nesten alltid i større tap til slutt. Den første avkjørselen er den beste avkjørselen.

5. Diversifisering

Tanken bak diversifisering av investeringer er å kjøpe aktivaklasser eller sektorer som ikke er korrelert. Det betyr at hvis den ene går opp, sannsynligvis vil den andre gå ned. Det har vært mye vanskeligere å få til diversifisering de siste årene, siden mange aktivaklasser har blitt sterkt korrelert. Selv aksjer og obligasjoner har beveget seg i samme retning mye oftere enn tidligere. Diversifisering er en god strategi for å begrense risikoen, men det fungerer bare hvis eiendelene du kjøper er virkelig ukorrelerte. Forsikre deg om at du ser på relativt nyere ytelser i stedet for å stole på historiske forhold som kanskje ikke lenger fungerer.

Hvilke defensive strategier bruker du i din investeringsportefølje?