11 IRS skatterevisjonsutløsere - røde flagg du bør vite før du arkiverer

I en avgiftsrevisjon setter skattemyndighetene hele økonomien din under mikroskopet - inntekten, eiendelene og utgiftene dine. Og hvis du ikke klarer å bevise til deres tilfredshet at hjemkomsten din var korrekt, forbered deg på straffer, bøter eller fengsel.

Men de fleste IRS-revisjoner er ikke tilfeldige. De er utløst av algoritmiske "røde flagg" som statistisk indikerer enten en feilaktig avkastning, høye odds for ikke avslørte inntekter, eller begge deler. Noen av de bedre skatteforberedende tjenester på nettet, som H&R-blokkering og TaxAct, inkluder nå varsler hvis avkastningen inkluderer de røde flaggene nedenfor, selv om det ikke er noen erstatning for å ansette en sertifisert skatteforberedende for å sikre at avkastningen er fullstendig og nøyaktig.

Unngå disse 11 røde flaggene når du forbereder hjemkomsten for å forhindre uønsket oppmerksomhet fra gode onkel Sam:

1. Høye inntekter

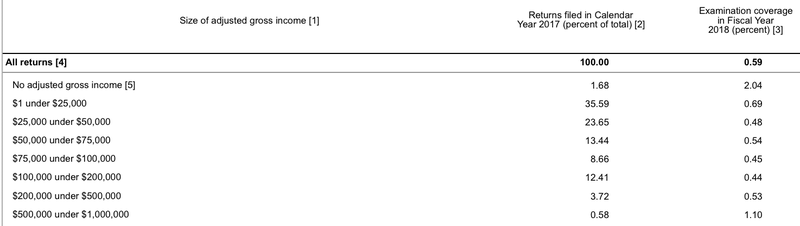

I henhold til de nyeste tilgjengelige dataene - fra 2017 - reviderte skattemyndighetene 0,62% av alle selvangivelser, eller rundt en av hver 161 avkastning. Men jo høyere inntekten som er rapportert, jo høyere er sjansen for en revisjon.

Skattytere som tjente over 10 millioner dollar i inntekt hadde en skremmende høy sjanse på 14,52% for en revisjon: over en av syv avkastning. Hvorfor? For det er der det beste smellet for skattemyndighetene ligger. Hvis de fanger en mogul som tjener $ 10 000 000 per år som jukser skattene sine, kan de potensielt trille inn millioner av dollar i ubetalte skatter.

Men hvis de fanger Joe Bartender som underrapporterer tipsene hans med 500 dollar, sitter ikke skattemyndighetene akkurat på en gullgruve med innsamlede inntekter. Slik ryster IRS-revisjonsnumrene ut for hver avgiftsgruppe:

Når inntekten øker, må du forberede deg på ekstra granskning fra skattemyndighetene, spesielt hvis den stiger raskt.

2. Uklassifisert inntekt

Hvis du jobber for noen, enten som en W2-ansatt eller en 1099 ansatt, vil skattemyndighetene sannsynligvis vite om det.

Betaleren må typisk sende inn W2 eller 1099 skjemaer med skattemyndighetene. Aksjemegleren registrerer til og med 1099 for utbyttet du tjener på dine aksjer.

Når du ikke klarer å oppgi inntekt, men skattemyndighetene mottar dokumentasjon på at du har mottatt den, kan du forvente å høre fra dem.

Selv når du tjener kontante inntekter og betaleren arkiverer nr. 1099, bruker skattemyndighetene fremdeles algoritmer for å sjekke bruksvanene dine mot deklarerte inntektene. Når de ikke stemmer overens, kan du forvente å bli revidert.

3. Høye fradrag i forhold til inntekt

Hvis du tjener $ 95 000 fra jobben din, men krever 90 000 dollar i skattefradrag, tror du bedre at skattemyndighetene vil heve sine humorløse øyenbryn.

For noen utgifter, for eksempel pantfradrag, gir långivere et skatteform av 1098 med skattemyndighetene. De vet nøyaktig hvor mye du har brukt på pantelenter, så tenk ikke engang på å blåse opp tallet.

Og for andre fradragsberettigede utgifter, for eksempel fradrag for veldedige bidrag og utdanning, trekker skattemyndighetene avkastningen hvis de er høye i forhold til inntekten. Gjør deg selv en tjeneste og hold fradragene dine rimelige i forhold til inntekten din, spesielt ofte misbrukte fradrag som hjemmekontorfradraget.

Selvsikker på lovligheten til fradragene dine? Ta dem, men hold utmerkede poster, fordi du kanskje må bevise gyldigheten deres til skattemyndighetene.

4. Oppblåste forretningsutgifter

For selvstendig næringsdrivende skattytere er å trekke forretningsutgifter i plan C en drøm. De kan fortsatt ta standardfradraget, men de får også trekke en mengde utgifter - reiser, hjemmekontor og kontorrekvisita er noen få eksempler. Det beste av alt er at driftskostnader som trekkes her reduserer ikke bare inntektsskattregningen, men også deres egenregningsskattregning.

Og skattemyndighetene vet det.

Før du blir for kostnadsglad, her er noen faux pas du bør unngå:

- Å kreve flere fradrag enn fortjeneste (spesielt for flere år). De fleste virksomheter taper penger det første året eller to. Det tar tross alt penger å starte en virksomhet, og få bedrifter ser et øyeblikkelig overskudd. Men jo flere utgifter du krever på i forhold til virksomhetsinntektene dine, jo større er sjansen for en revisjon, spesielt når du krever tap på virksomheten flere år på rad.

- Rapportering av runde tall for inntekter eller utgifter. Virksomheten er rotete. Så når skattemyndighetene ser pent, ryddige runde tall, vet de at skattyter sannsynligvis avrundet dem, noe som betyr et estimat i beste fall, og en oppfinnelse i verste fall. I sin tur betyr det at skattyter sannsynligvis ikke kan produsere nøyaktig dokumentasjon for disse altfor perfekte rundetallene.

- Skriver av 100% av vanlige personlige utgifter. Hva er oddsen for at en skattyter bare bruker smarttelefonen sin for virksomhet, og har en helt egen telefon for sitt personlige liv? Eller hva med separate biler som bare blir kjørt for virksomheten? De færreste mennesker vandrer rundt med flere telefoner i lommen eller vesken. Og få mennesker har en bil utelukkende for arbeid, og en utelukkende til personlig bruk. Med mindre du kan bevise at du er unntaket, må du ikke kreve 100% av telefon-, bil- eller andre utgifter du noen ganger bruker i ditt personlige liv.

- Trekker for mye for måltider, reiser og underholdning. Skattytere synes det er altfor fristende å avskrive måltider, reise og underholdningskostnader som forretningsutgifter. Selvfølgelig, selvstendig næringsdrivende mennesker har disse utgiftene. Men bli for grådig, og skattemyndighetene kommer til å slå. De vet at denne uhellige treenigheten av utgifter blir misbrukt, akkurat som de vet at det er vanskelig for skattebetalerne å bevise at 100% av utgiftene til en tur var forretningsrelaterte. I følge skattelettelses- og stillingsloven fra 2017 kan bedriftseiere ikke lenger trekke fra underholdningsutgifter. Dette betyr ikke flere golffradrag eller fradrag for sportsbegivenheter, uavhengig av hvor mye virksomhet du diskuterer på lenkene. Ta måltid og reise fradrag konservativt, hvis det er i det hele tatt, og føre detaljerte poster og kvitteringer. Hvis du ikke har poster om hvem som var der, hva du snakket om og hvorfor det var forretningsrelaterte, ikke trekke fra utgiftene.

- Hjemmekontor. Selvstendig næringsdrivende kan fortsatt kreve fradrag på hjemmekontor, i motsetning til ansatte. Men skattemyndighetene vet hvor mange skattytere som misbruker dette selvstendig næringsdrivende skattefradraget, noe som gjør det enkelt å kontrollere. Reglene er klare: du kan bare trekke fra for plass i hjemmet ditt som utelukkende brukes til virksomhet. Det har ikke noe å si hvor mange arbeidsmeldinger du svarer mens du sitter på stuen din og ser på Netflix; du kan ikke trekke fra for den plassen. Hvis du har et faktisk kontor i hjemmet ditt som du bare bruker til jobb, kan du trekke fra for det. Hvis første etasje i hjemmet ditt er en offentlig virksomhet, for eksempel en bar eller frisørsalong, og du bor i leiligheten i andre etasje, kan du trekke fra for første etasje. Ellers, ikke bli søt og prøv å kreve gjesterommet ditt som har et skrivebord i det ene hjørnet. Som en siste tanke kan du bare ta fradraget på hjemmekontoret hvis du rapporterer fortjeneste. Det kan ikke brukes til å utvide rapporterte tap.

5. Utenlandske finansielle kontoer

Skattemyndighetene blir ekstremt nysgjerrige på utenlandske eiendeler. De vet at mange skatteunndragere bruker piratbanker til havs og skatteparadiser, og når de først får lukten av utenlandske eiendeler, slipper de hundene for jakten.

Hvis du fører utenlandske finansregnskap som til sammen var mer enn $ 10.000 til enhver tid i løpet av året, må du sende inn en FinCEN-rapport 114 (FBAR). Hvis du ikke gjør det, kan det føre til ondsinnede straffer.

Og selv om det er mer sannsynlig at skattemyndighetene vurderer skattebetalere med avslørte utenlandske kontoer, er det som virkelig får hundene bjeffende når de oppdager ikke avslørte utenlandske kontoer. Kort sagt, vær veldig forsiktig med dine utenlandske eiendeler.

6. Kontanttunge virksomheter

Restauranter, barer, frisørsalonger, neglesalonger, bilvask og andre kontanter bare eller kontant tunge virksomheter er grunnlagt for revisjoner av skattemyndighetene. Hvorfor? Fordi skattemyndighetene vet at kontantunge virksomheter lettere kan underrapportere inntekter.

Kontantunge virksomheter sørger for dobbelt lokkende revisjoner fordi de så ofte blir brukt til hvitvasking.

Hvis du driver en kontantsterk virksomhet, må du holde skumle rene bøker og ansette en skarp regnskapsfører.

7. Å kreve samme avhengige to ganger

Bare en av foreldrene kan kreve et barn som forsørger.

Hvis du er gift, men arkiverer hver for seg eller er skilt, betyr det at en av foreldrene er uten hell når de kommer tilbake. Bruk eventuelt bindingsbryterregelen som finnes i IRS-publikasjon 501.

I motsetning til mange av de andre røde flaggene på denne listen, er denne feilangivelsen feilfeil vanligvis bare det: en feil. Men ikke gjør det, for å hevde den samme avhengige to ganger vil flagge din retur som feilaktig med skattemyndighetene.

8. Å kreve leietap

Blant de mange fordelene ved å investere i eiendommer er skattefordelene. Men hvis du krever tap fra en leiebolig, må du være villig til å ta sikkerhetskopi av tallene dine.

Skattemyndighetene tillater opptil 25 000 dollar i leietap å bli trukket fra den vanlige W2-inntekten - hvis du aktivt forvalter leideiendommer selv. Hvis du legger ut til en eiendomsforvalter, kan du glemme det.

Selv om du selv administrerer, fases fradraget ut for skattebetalere som tjener over $ 100 000, og det forsvinner helt for de som tjener $ 150 000 eller mer.

Å eie utleieeiendommer kompliserer selvangivelsen, da disse nyansene bare er en riper på overflaten av reglene. Ansett en regnskapsfører som er kjent med eiendomsinvesteringer for å maksimere fradragene dine, og for å holde deg utenfor onkel Sams korsstoler.

9. Å kreve tap for en hobby

Hobbyutgifter er ikke fradragsberettiget. Periode.

For å kvalifisere som en faktisk virksomhet med fradragsberettigede utgifter, må aktiviteten ha en rimelig forventning om å tjene penger og må styres på en virksomhetslignende måte. Hvis du hovedsakelig tjener penger på en W2-jobb eller andre kilder og prøver å kreve tap for "virksomhet" i flere år på rad, flagger det ofte tilbake for en menneskelig agent å gjennomgå. Og når de ser en "virksomhet" som høres mistenkelig ut som en hobby, kan du forvente et besøk.

Selvfølgelig er det ingen som sier at du ikke kan gjøre hobbyen din til en pengegående virksomhet. Bare sørg for at du gjør det før du begynner å kreve utgifter.

10. Ta tidlige distribusjoner fra en IRA eller 401 (k)

Når du tar ut penger fra pensjonskontoen din før fylte 59 ½, teller de som en fordeling og er underlagt 10% straff, pluss ubetalte skatter som skal betales. Mange skattytere unnlater å betale den straffen - og hører fra skattemyndighetene om det.

Forvalter av planen rapporterer alle utbetalinger til pensjonskontoer til skattemyndighetene; de vet allerede om det. Når du ikke klarer å erklære noe skattemyndighetene allerede vet om, kan du gjette hva som skjer.

Unngå problemet helt hvis du kan, og berør bare pensjonssparingen etter at du har gått av.

Pro-tips: Hvis du har tilgang til en arbeidsgiver-sponset 401 (k) -plan, må du sørge for det meld deg på Blooom. De vil gjøre en gratis analyse av kontoen din for å forsikre deg om at du er ordentlig diversifisert, har riktig aktivaallokering og ikke betaler for mye i gebyrer.

11. Mislykkes i å rapportere gevinster for spill

Mange rekreasjonsspillere vet ikke at kasinoer rapporterer til skattemyndighetene ved å bruke skjema W-2G. Nok en gang vet onkel Sam mer enn du tror han gjør, og når kasinoet melder om en stor gevinst fra din side, og du unnlater å røpe det, kan du forvente en revisjon.

Rekreasjonsspillere må oppgi gevinster som "andre inntekter" på skjemaet 1040. Profesjonelle spillere må oppgi inntektene i plan C.

Men der spillere virkelig kommer i trøbbel, rapporterer tap. Ved lov kan tap av spill bare brukes til å oppveie gevinst på spill, ikke andre typer inntekter. Det eneste unntaket er gjort for profesjonelle gamblere, og hvis du prøver å hevde at du er en profesjonell gambler med tap på timeplan C mens du tjener en heltids W2-lønn, kan du forvente granskning.

Endelig ord

De siste årene har det vært mye snakk om roboter og automatisering som erstatter alle jobbene våre. Regnskapsførere ligger anstendig på listen over truede yrker, gitt hvordan regel- og logikkbasert skatteforberedelse er.

Amerikanske skattelovgivninger gir så mye rom for tolkning at det ofte kreves en dommeroppfordring. Etter hvert som selvangivelsen blir fetere og mer komplisert, er en av de økonomiske rådgiverne du bør ansette en regnskapsfører.

Noen ganger vil du at noen skal fortelle deg ikke bare hva du kan gjøre, men hva du bør gjøre. Jada, du kan kanskje massere en utgift til et fradrag, men til hvilken pris i forhold til revisjonsrisiko?

Hver gang selvangivelsen inkluderer en eller flere av de røde flaggene ovenfor, må du være ekstra nøye med å føre nøye poster. Skattemannen kan godt komme for deg.

Har du noen gang blitt revidert? Hva fanget oppmerksomheten til skattemyndighetene?